全面注册制下,以信息披露为核心的理念得到市场各方认同,市场主体归位尽责意识明显增强。但部分拟上市主体合规信披意识淡薄,存在“带病闯关”的侥幸心理,部分券商保荐未尽职尽责,进而降低上市公司整体质量。为促进拟上市企业强化全面注册制的理念,督促券商勤勉尽责,进而提高上市公司整体质量,切实保障中小投资者利益,故对2022年已完结IPO项目进行评级。

天马新材主要从事高性能精细氧化铝粉体的研发、生产和销售。精细氧化铝粉体是生产电子陶瓷器件、电子玻璃、锂电池隔膜、高压电器、晶圆研磨抛光材料等产品的重要基础材料,具备绝缘、耐高温、高导热及化学性稳定等特点。精细氧化铝终端应用覆盖了集成电路、消费电子、电力工程、电子通讯、新能源汽车、平板显示、光伏发电等多领域。

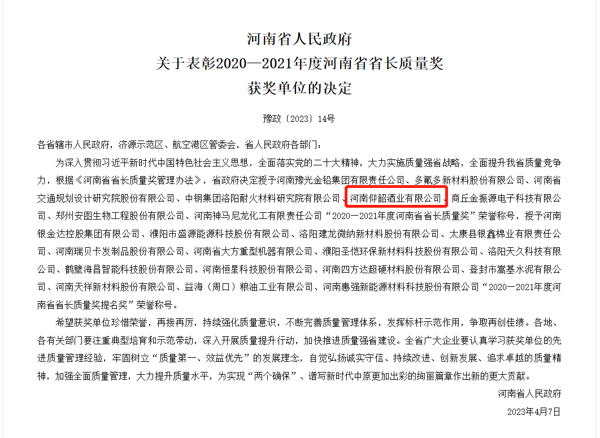

(相关资料图)

(相关资料图)

2022年9月27日,天马新材在中金公司(601995)的保荐下,顺利在北交所上市,登陆A股。

(一)公司基本情况

全称:河南天马新材料股份有限公司

简称:天马新材

股票代码:838971.BJ IPO申报日期:2022年6月7日

上市日期:2022年9月27日

上市板块:北证

所属行业:非金属矿物制品业(证监会行业2012年版)

IPO保荐机构:中金公司

保荐代表人:杨曦、苏海灵

IPO承销商:中国国际金融股份有限公司

IPO律师:北京市君合律师事务所

IPO审计机构:中勤万信会计师事务所(特殊普通合伙)

(二)执业评价情况

(1)信披情况

天马新材在问询中被要求详细披露行业地位和技术竞争力;被要求披露产品应用领域及客户构成;被上市委员会质疑关联交易合理性与公允性;被要求披露收入大幅增长的原因。

(2)监管处罚情况

天马新材因信息披露违规被北交所处以口头警示;因违规股份代持、信息披露违规被全国股转采取出具警示函的自律监管措施;公司控股股东及一致行动人违规减持股份,被全国股转采取出具警示函的自律监管措施。

(3)舆论监督

天马新材因业绩下滑、受到监管处罚等负面事件被媒体报道,但因有针对上市后业绩表现及监管处罚情况的评分项,秉承一事不再罚原则,此项不扣分。

(4)上市周期

2022年度已上市A股企业从申报到上市的平均天数为403.6天,天马新材上市周期为113天,低于整体平均值。

(5)是否多次申报:不属于

(6)发行费用及发行费用率

天马新材承销保荐佣金率6.60%,高于整体平均值5.19%,且高于保荐人中金公司2022年度IPO承销项目平均佣金率3.99%,公司发行费用高。

(7)上市首日表现

股票首日平盘,未出现破发或暴涨现象,不扣分。

(8)上市三个月表现

上市三个月,股价较上市首日收盘价下跌23.99%,说明公司或不被投资者看好。

(9)发行市盈率:不扣分

(10)实际募资比例

预计募资3.37亿元,实际募资3.08亿元,实际募资缩水比例为8.58%,说明预计估值较高,或市场对公司并不看好。

(11)上市后短期业绩表现

2022年天马新材营业收入较上一年度同比下降10.57%,归母净利润同比下降34.31%,公司上市后短期内业绩表现不佳。

(12)弃购比例与包销比例:不扣分

(三)总得分情况

天马新材IPO项目总得分为63分,分类D级。天马新材评分之所以低,是因为公司信披质量差,受到监管处罚,发行费用率高,实际募资比例缩水,上市三个月表现较差,短期内业绩表现“大变脸”。这综合表明,公司或不被市场看好,上市短期内业绩不佳,建议投资者关注该事项。